In der Schweiz in nachhaltige ETF & Anlageprodukte investieren: So klappt es!

Wenn es darum geht, verantwortungsbewusst zu investieren, bietet die Schweiz eine Fülle von Möglichkeiten. Von Anbietern, die komplett auf Nachhaltigkeit setzen, zu Plattformen, die es dir ermöglichen, gezielt in nachhaltige ETF zu investieren. In diesem Artikel stellen wir dir nicht nur die wichtigsten nachhaltigen Plattformen vor, die dir helfen, deine finanziellen Ziele mit einem Fokus auf Umwelt-, Sozial- und Governance-Faktoren zu erreichen. Wir werfen auch einen Blick auf Anbieter mit nachhaltigen ETFs in ihrem Portfolio und zeigen dir, wie du auch in der 3a Säule nachhaltige Investitionen tätigen kannst. Lass uns losgehen und herausfinden, wie du dein Geld gezielt den in deinen Augen richtigen Quellen zukommen lassen kannst!

Inhaltsverzeichnis

Warum ist Nachhaltigkeit beim Investieren überhaupt wichtig?

Was gilt denn als grünes Investment?

Nachhaltige ETF – was ist das?

Wie ist die Rendite von nachhaltigen Geldanlagen?

Nachhaltige Plattformen zum Investieren

Robo Advisor mit nachhaltigen ETFs

Anbieter für nachhaltige Investments in 3a Säule

Warum ist Nachhaltigkeit beim Investieren überhaupt wichtig?

In einer Zeit, in der wir uns immer stärker der drängenden globalen Herausforderungen bewusst werden, gewinnt Nachhaltigkeit immer mehr an Bedeutung. Es ist nicht länger nur eine Option, sondern eine Notwendigkeit, unsere finanziellen Entscheidungen mit Blick auf die Umwelt, soziale Aspekte und gute Unternehmensführung zu treffen.

Ein grundlegendes Motiv, nachhaltig zu investieren, liegt in der Erkenntnis, dass unser aller Handeln Konsequenzen hat. Unser Geld kann eine immense Wirkung entfalten und einen positiven oder eben auch negativen Einfluss auf die Welt haben. Nachhaltige Investments ermöglichen es uns, unser Kapital in Unternehmen und Projekte zu lenken, die umweltfreundliche Praktiken fördern, soziale Gerechtigkeit vorantreiben und ethisch korrekt Geschäfte betreiben.

Jede deiner Kaufentscheidungen beeinflusst den Markt. Das gilt im Supermarkt genauso wie an der Börse!

Was gilt denn als grünes Investment?

Das grosse Problem derzeit ist die Definition darüber was “nachhaltig”, “sozial“ oder “ökologisch” ist bzw. die Messung dieser ESG-Faktoren, um sie für Investor*innen greifbarer zu machen. Insgesamt ist das Thema als Skala zu sehen, daher gibt es strengere und weniger strenge Auslegungen.

Das sind die Hauptkategorien:

Ausschlussprinzip: Hier werden Geldanlagen nach Themen ausgeschlossen, die in einer gewissen Industrie unterwegs sind, z.B. Öl & Kohle, Rüstung, Alkohol, Tabak aber auch Pornographie. So werden gewisse Industrien komplett ausgeschlossen - ein Mechanismus, der heute am häufigsten angewandt wird. Der Nachteil ist, dass er nichts über die übrig gebliebenen Unternehmen aussagt. McDonalds wäre zum Beispiel weiterhin enthalten, da das Unternehmen nicht in kontroversen Industrien wie Öl unterwegs ist. Ob das McDonalds nachhaltig macht, ist fraglich.

Best in Class: Hier werden jeweils die Firmen ausgewählt, die zu den nachhaltigsten Firmen in ihrer Industrie gehören (obere 25%). Dieser Mechanismus stellt sicher, dass nur die nachhaltigsten, ökologischsten oder sozialsten Unternehmen im Portfolio eingeschlossen werden. Dieser Mechanismus zeichnet quasi die Musterschüler einer Industrie aus. Dies führt aber auch dazu, dass weiterhin in Firmen investiert wird, die viele jetzt nicht als besonders nachhaltig empfinden (z.B. Total, Ölkonzern), weil hier eben die besten einer Industrie bestehen bleiben, auch wenn die Industrie selbst nicht nachhaltig ist.

ESG-Integration: Hier geht es darum, bei der Beurteilung von Firmen ESG (environmental, social, governance) als Grundlage der Bewertung zu nutzen. Bei dieser Methode werden Unternehmen auf ihre Nachhaltigkeit, aber auch ihre ethischen und sozialen Aktivitäten überprüft. Die Daten sind ein Mix aus verschiedenen Analysen, darunter auch das Selbst-Reporting der Firmen. Unternehmen erhalten dann Punkte für ihre Aktivitäten basierend auf den Daten. Beim Investieren können Einzelpersonen dann diese Punkte als Grundlage nehmen, um zu entscheiden, in welche Unternehmen sie investieren wollten. Häufig wird der “Best in Class”-Ansatz mit dem ESG-Ansatz verknüpft, d.h. es wird in Unternehmen investiert, die in ihrer Branche zu den 25% der nachhaltigsten oder sozialsten angehören.

Eine andere Perspektive wäre das “Thematic Investing” - hier wählen Investor*innen Firmen mit einem thematischen Fokus. Dabei geht es darum, dass in Firmen investiert wird, die langfristig gewisse Themen angehen wie z.B. Wasser. Thematic Investing ist sehr nah mit dem Thema Impact Investing verknüpft, aber lässt Firmen zu, die nicht in die Kategorie Impact Investing fallen. Ein Beispiel wären vegane Nahrungsmittelhersteller.

Die strengste Kategorie ist Impact Investing. Hier geht es vor allem darum, nur in Firmen und Projekte zu investieren, die ganz klar ein ökologisches, soziales oder anderes Problem lösen. Ein Beispiel wäre eine Firma, die aus Plastik aus dem Meer Häuser herstellt. Sie löst damit nicht nur ein Umweltverschmutzungsproblem, sondern macht gleichzeitig damit bezahlbares Wohnen möglich. Im Gegensatz zu den anderen Methoden, wird hier mit einem Produkt oder Service ein spezifisches Problem angegangen. Impact Investing Firmen haben aber, anders als es bei Wohltätigkeitszwecken der Fall ist, immer noch das Ziel Geld zu verdienen. Das Problem beim Impact Investing ist meistens, dass es sich um Start-Ups und kleine Firmen handelt, die noch nicht an der Börse gehandelt werden. Ein Investment steht der grossen Masse also nicht zur Verfügung.

Nachhaltige ETF näher erklärt

Nachhaltige ETFs (Exchange Traded Funds) sind Investmentfonds, die in Unternehmen investieren, die bestimmten Nachhaltigkeitskriterien entsprechen. Diese Kriterien können Umweltverträglichkeit, soziale Gerechtigkeit und gute Unternehmensführung umfassen. Nachhaltige ETFs ermöglichen Anleger*innen, in eine breite Palette nachhaltiger Unternehmen zu investieren und dabei ihre persönlichen ESG (Umwelt, Soziales, Governance)-Präferenzen zu berücksichtigen. Sie bieten dir die Möglichkeit, passiv dein Geld zu investieren, das nicht nur Renditen erzielt, sondern gleichzeitig positive Auswirkungen auf Mensch und Umwelt hat.

In den letzten Jahren gibt es immer mehr den Wunsch nach nachhaltigen Finanzprodukten. In Deutschland betrug die Gesamtmenge an nachhaltigen Geldanlagen in 2021 501,4 Milliarden Euro. Davon verantworten private Anleger*innen etwas über 25%! Der Nachfrage entsprechend steigt auch die Auswahl an nachhaltigen Anlagemöglichkeiten. Wenn du bereits einen Online Broker hast und in ETFs investierst, kannst du dich bei deinem Anbieter direkt über nachhaltige ETFs informieren.

Welche Kriterien gibt es für nachhaltige ETF?

Es gibt keine festgelegte Bezeichnung von nachhaltigen ETFs. Dir werden aber bei deiner Recherche immer wieder die Kürzel “ESG” und “SRI” unterkommen:

iShares MSCI World ESG Screened UCITS ETF

iShares Sustainable MSCI Emerging Markets SRI UCITS

Amundi Index MSCI Europe SRI PAB (Acc)

Das steckt dahinter:

ESG-Kriterien: Wie oben bereits erwähnt, orientieren sich diese ETFs an den ESG-Faktoren (environmental, social und governance) und nutzen diese, um Firmen zu beurteilen und festzulegen, ob sie in den Index kommen oder eben nicht.

Der Begriff “ESG Screened” deutet also darauf hin, dass der ETF nach bestimmten Ausschlusskriterien gefiltert wurde - z.B. werden komplette Branchen wie Waffen oder Öl ausgeschlossen

“ESG Enhanced” geht noch einen Schritt weiter: Diese ETFs nutzen die gleichen Ausschlusskriterien des ESG Screened und gewichten die Firmen dann noch nach CO2-Fußabdruck, damit dieser geringer ist als beim überliegenden Index

SRI: SRI steht für Socially Responsible Investment, trifft also sozial verantwortungsvolle Investitionsentscheidungen. Bei ETFs mit “SRI” Bezeichnung ist das Vorgehen strenger als bei “ETF Screened” und “ETF Enhanced”: Hier greifen strengere Ausschlusskriterien (z.B. Pornographie oder Glücksspiel) und zusätzlich das oben beschrieben Best-in-Class-Prinzip.

Wie findest du nachhaltige ETFs für dein Portfolio?

Im Prinzip erfolgt die Recherche bei nachhaltigen ETFs genauso wie bei “normalen” ETFs. Eine gute Quelle ist zum Beispiel justetf.com, die hier auch eine gute Übersicht nachhaltiger ETFs erstellt haben. Achte bei der Auswahl auf den Namen des ETFs und auf Kennzeichnungen wie “SRI” oder “ESG Enhanced”. Auch Zusätze wie “ex gambling” können ein Hinweis darauf sein, dass die Glücksspiel-Branche ausgeschlossen wurde (ex für “excluded”).

Wenn du schon ein bestehendes Portfolio hast, könntest du dir auch ETFs anschauen, die du schon gekauft hast und recherchieren, ob diese ETFs eine nachhaltigere Version haben. Vielleicht hast du in der Vergangenheit einen MSCI World ETF gekauft und möchtest zukünftig auf einen MSCI World SRI umsteigen.

Wie kannst du in nachhaltige ETF investieren?

Du hast eigentlich 2 Optionen, um in nachhaltige ETFs zu investieren:

Du machst es selber:

Mit ETFs, die du vorher recherchiert hast (hier musst du dich auf deine Recherche verlassen und auf die Informationen, die der Index bereitstellt, um sicherzugehen, dass alles ausgeschlossen wird, was du möchtest)

Mit Einzelaktien: Auch hier braucht es mehr Rechercheaufwand auf deiner Seite. Als Orientierung und Vereinfachung für dich gibt es den MSCI Score und das Morning Star Rating.

Du nutzt Plattformen, die sich auf nachhaltige Investments spezialisiert haben:

Online Banken oder Robo Advisor mit ETFs und Fonds

Online Banken oder Robo Advisor mit Einzelaktien

Zu letzterem Punkt (Anbietervergleich) kommen wir gleich.

Online Broker Vergleich

Solltest du noch keinen Online Broker haben, dann habe ich in diesem Beitrag die besten Online Broker in der Schweiz für dich verglichen!

Wie ist die Rendite von nachhaltigen Geldanlagen?

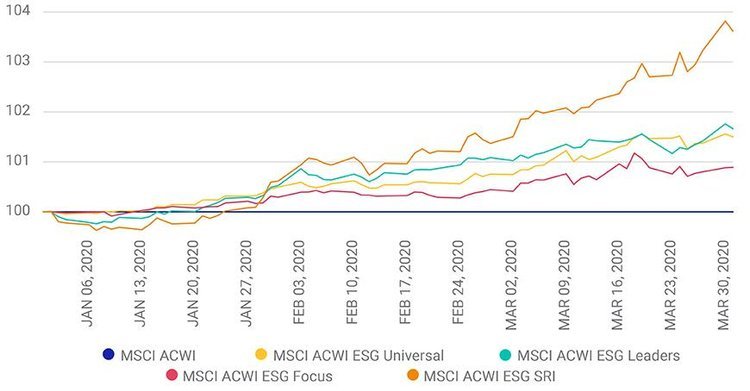

Studien zeigen, dass nachhaltige Investments nicht weniger Rendite bringen wie traditionelle Investments, solange Investor*innen ähnlich diversifiziert sind. Beispielsweise steht der MSCI World SRI in der Rendite in den letzten 10 Jahren dem MSCI World nichts nach (siehe Bild). Hinzukommt, dass mit ESG-Risiken auch eben das Risiko deiner Investments steigen. Mit nachhaltigem Investieren managest du dein Risiko, da eben nicht-nachhaltige Industrien und Firmen ausgeschlossen werden. Während der Corona-Pandemie konnten wir sehen, dass die nachhaltigen Varianten vom MSCI ACWI besser abschnitten als die weniger nachhaltigen. Zusatzinfo: Der MSCI SRI ist die “strengste” Variante im Vergleich zu “ESG Leaders” & Co.

Nachhaltige Plattformen zum Investieren

Wenn du komplett nachhaltig investieren und nicht nur durch einzelne Investments deine grüne Fahne hochhalten möchtest, gibt es einige Plattformen, die ausschliesslich nachhaltige Finanzprodukte anbieten und gleichzeitig selbst als Unternehmen nachhaltig agieren. Sie nehmen dir die Aufgabe ab, zu prüfen, ob ein Anlageprodukt wirklich nachhaltig ist, indem sie diese für dich anhand bestimmter Faktoren prüfen, beobachten und beurteilen.

| Anbieter | Features | Kosten | Mindesteinlage |

|---|---|---|---|

| Inyova* (Nutze den Link und spare ein Jahr lang Gebühren) | Einzelinvestition und Sparpläne (ab mtl. 500 CHF) möglich, eigenes Schweizer Bankkonto, Steuerbescheinigung, keine Transaktions- und Währungsumrechnungsbühren, bietet 3a-Konti und Junior-Depots an | All-In-Gebühr von 0,9% bis 1,2% der Vermögenssumme pro Jahr | 2.000 CHF |

| Alternative Bank Schweiz | Eigene ABS-Anlagefonds, flexible Einzahlungen / Rückzüge / Einzahlungspausen, Steuerbescheinigung | Zwischen 0,5% und min. 300 CHF (wenig Betreuung durch ABS) und 1,05% und min. 600 CHF Jahresgebühr (ABS steuert dein Portfolio) | 10.000 CHF |

| Radicant | Einzelne Impact-Themen selbst auswählen; bietet auch ein Konto mit Karte an mit Zinsen bis zu 0.25% | 0.25-0.45% plus Produktgebühren von 0.4-0.47%, d.h. Gebühren liegen zwischen 0.65%-0.92% p.a. | 1.000 CHF |

Solltest du etwas mehr Vermögen zur Verfügung haben (ab 30.000.- CHF), dann lohnt sich ein Blick auf folgende, nachhaltige Vermögensverwaltungen:

| Anbieter | Vorteile | Kosten | Features |

|---|---|---|---|

| Everon | Vermögensverwalter, der nachhaltige Anlagestrategie anbietet (Aktien müssen ein Minimum an Nachhaltigkeitskriterien erfüllen) Hat auch 3a Säule und Freizügigkeitsportfolios |

0.85-1.35% Verwaltungsgebühr (Währungsdifferenzen und Stempelsteuer inklusive); 0.9-1.4% bei 3a / Freizügigkeit ab 30.000 CHF |

ermöglicht auch Private Equity Investments |

| Globalance | Privatbank mit Fokus auf nachhaltigen Anlagen Hat auch eigene, nachhaltige Fonds, in die auch mit kleinen Beträgen investiert werden kann |

auf Anfrage | Persönliche Anlageprofile ab 300.000 CHF Vermögen Ermöglicht Impact Investing |

| Forma Futura | Nachhaltiger Vermögensverwalter Bietet auch nachhaltige Freizügigkeitslösung an |

auf Anfrage | Persönliche Anlageprofile ab 500.000 CHF Vermögen Ermöglicht Impact Investing |

Robo Advisor mit nachhaltigen ETFs

Neben den Plattformen, die sich ausschliesslich auf Nachhaltigkeit konzentrieren, gibt es viele Online Broker, die nachhaltige ETFs anbieten. So kannst du einen Teil deines Portfolios in nachhaltige Anlagen stecken und darüber hinaus noch andere Ziele verfolgen. Wenn das nach der richtigen Strategie für dich klingt, habe ich hier die 3 besten Anbieter für dich:

| Anbieter | Features | Kosten | Mindestanlage |

|---|---|---|---|

| Findependent* (Nutze den Code Finelles20 und erhalte 20,- Startbonus) | Nutzen ESG-zertifizierte Anlageprodukte, die Unternehmen aus Atomkraft, Kohle, Öl, Tabak, Waffen ausschließen; App zeigt bei jedem ETF das ESG- und findependent-eigene Nachhaltigkeitsrating an | Die ersten 2.000 CHF umsonst, danach 0.33% – 0.44% von deiner Anlagesumme pro Jahr | 500 CHF |

| Selma* (Nutze den Code finelles und erhalte 34,- Startbonus) | Arbeitet mit ESG-zertifizierten Anlageprodukten; Möglichkeit, gezielt in bestimmte Unternehmen zu investieren (z.B. nachhaltige Rohstoffe) und bestimmte auszuschließen (z.B. Glücksspiel); bietet auch 3a-Konti an | Es gibt drei Stufen: 0.68%, 0.55% und 0.47%, basierend auf der Anlagesumme | 2.000 CHF |

| True Wealth | Option, eine nachhaltige Anlagestrategie zu wählen, um gezielt in Unternehmen im Bereich ökologischer, sozialer und Governance-Investitionen zu investieren; bietet auch 3a-Konti und Junior-Depots an | 0,25% bis 0.50% + TER (im Durchschnitt 0.15%, etwas mehr für das nachhaltige Universum) | 8.500 CHF |

| Finpension* (Nutze den Code 98QTFF und spare 25,- an Gebühren) | Nachhaltige Anlagestrategie wählbar mit der Option, bis zu 100% in ESG-optimierte ETFs zu investieren; bietet Sparplan-Option, 3a-Konto, Junior-Depot und Freizügigkeitslösung an | Gebührenfrei im Jahr 2025, lediglich TER (zwischen 0,08 - 0,10% für nachhaltige ETF) | 1 CHF |

| Kaspar&* (10,- Startbonus mit dem Code “FINELLES”) | Aktien und ETFs werden auf Basis der ESG-Faktoren in Kooperation mit der Schweizer Firma Inrate beurteilt; bietet Sparplan-Option und 3a-Konto an | 0,85% All-In-Fee | 1 CHF |

| Descartes | Im “minimum risk” Anlagemodell werden Unternehmen ausgeschlossen, die ESG-Standards verletzen, und Unternehmen mit besserer CO2-Bilanz stärker gewichtet; bietet auch 3a an | zwischen 0.84 und 0.87% All-In-Fee | 10 CHF |

Anbieter für nachhaltige Investments in 3a Säule

Die 3a Säule ist ein wichtiger Bestandteil der Schweizer Altersvorsorge für Angestellte und Selbständige. Auch hier lohnt es sich, beim bestehenden Anbieter nachzuschauen, welche nachhaltigen Investmentoptionen zur Verfügung stehen. Solltest du noch kein 3a-Konto haben, dann findest du in diesem Artikel die wichtigsten Anbieter im Vergleich.

Hier haben wir 6 Anbieter und ihre nachhaltigen Optionen für deine 3a-Säule unter die Lupe genommen:

| Anbieter | Features | Kosten | Mindestsumme |

|---|---|---|---|

| VIAC | Bietet dir die Möglichkeit, einen nachhaltigen Anlagefokus für dein 3a-Konto zu wählen | Bis zu 8.500 CHF kostenlos, danach 0% bis 0,44% Gesamtkosten | 1 CHF |

| True Wealth | Wähle aus dem globalen und nachhaltigen Anlageuniversum mit bis zu 99% Aktienanteil möglich; bietet auch Junior-Depots und Investments im freien Vermögen an | 0,15-0.25% für Wechselkursgebühren und Produktgebühren | 1.000 CHF |

| Inyova* (Nutze den Link und spare ein Jahr lang Gebühren) | Nur nachhaltige Investitionen werden getätigt, Unterstützung beim Transfer einer bestehenden 3a-Säule | 0,8% fixe Jahresgebühr | 100 CHF |

| Descartes | ESG-geprüft investieren, 99% Aktienanteil möglich; bieten auch Investments im freien Vermögen an | 0,64-0,67% je nach gewählter Strategie | 10 CHF |

| Finpension* (Nutze den Code 98QTFF und gewinne den Maximalbeitrag für ein Jahr) | Nachhaltige Strategie wählbar mit bis zu 99% Aktienanteil | All-In-Gebühr von 0,39% | 1 CHF |

| Frankly | Alle aktiven SwissCanto-Anlageprodukte verfolgen den Responsible-Ansatz mit vielfältigen Kriterien (z.B. CO2-Reduktionsziel nach dem Pariser Klimaziel und systematische Analyse der ESG-Kriterien) | All-in-Gebühr von 0,44% | 1 CHF |

| Kaspar&* (10,- Startguthaben mit “FINELLES”) | Keine spezielle 3a Säule, die sich nur auf Nachhaltigkeit fokussiert, aber innerhalb der verschiedenen Anlagestrategien befinden sich ETFs, die auf ESG-Faktoren achten | All-in-Gebühr 0.85% | 1 CHF |

| Selma* (34,- CHF Startbonus mit meinem Link) | Alle Produkte in der Säule 3a wurden basierend auf bestimmten Nachhaltigkeitsstandards ausgewählt | 0.42% bis 0.68% (je nach Vermögen) | 500 CHF |

Wie funktioniert Impact Investing?

Neben nachhaltigen Aktien und ETFs kannst du auch Impact Investing betreiben, was in puncto Nachhaltigkeit die Königsklasse in Investments ist.

Dabei hast du 3 Möglichkeiten:

Du investierst in Impact ETFs, wie zum Beispiel diesem hier, die speziell Firmen im Index haben, die bestimmte Produkte und Services entwickeln, die ein Klima- und Umweltschutzproblem lösen.

Du nutzt Plattformen wie z.B. bettervest oder findest andere, spezielle Projektfinanzierungen, für Projekte, die sich der Nachhaltigkeit widmen. So landet das Geld direkt bei den Entwickler*innen der Idee.

Du lässt dich von einer Bank oder Vermögensverwaltung (z.B. ABS, Globalance oder Forma Futura) unterstützen, die über ausgewählte Fonds und Einzelaktien Impact Investing anbietet.

Mein Fazit: Darum lohnen sich nachhaltige ETFs und Co.

Nachhaltige Investments sind nicht nur gut für die Umwelt und unsere Gesellschaft, sondern auch gut für dein Portfolio. Mit ihnen diversifizierst du dein Portfolio und musst dabei nicht auf Rendite verzichten. Mit denen in diesem Beitrag vorgestellten Anbietern hast du mehr als die Wahl und eigentlich keine Ausrede mehr, nicht in nachhaltige Anlageprodukte zu investieren!

*Affiliate Links & Codes