Altersvorsorge Schweiz: Alles Wissenswerte im Überblick (2025)

Eines der Themen, dass viele Leute beschäftigt, ist die Altersvorsorge. In den letzten Jahren war das Thema keine “ausreichende Rente” zu haben, eine der grössten Sorgen der Schweizer und Schweizerinnen. Diese Sorge ist nicht ganz unberechtigt.

Wir werden immer älter und müssen deshalb auch länger von der Rente leben. Hinzu kommt, dass sich das Verhältnis von Beitragszahlern zu Rentnern verkleinert. Dadurch reduziert sich die Höhe der gesetzlichen Rente, die wir später kriegen werden, vor allem im Vergleich zum Einkommen heute. Bei Frauen ist diese Situation noch gravierender, da sie, aufgrund von Teilzeit und Karriere-Unterbrechungen, meist nicht voll einzahlen. Dies führt dazu, dass Frauen im Durchschnitt knapp 37% weniger Rente als Männer erhalten. Erfahre in diesem Artikel, wie die Altersvorsorge in der Schweiz funktioniert, wie du deine Rentenlücke berechnest und diese clever schliesst.

Altersvorsorge Schweiz: Das Problem

Wie bereits angedeutet, stehen wir als Gesellschaft vor dem Problem, dass mehr Menschen in Rente gehen als Menschen in das Pensionssystem einzahlen. Darüber hinaus sind vor allem Frauen von Altersarmut betroffen: Sie erhalten im Schnitt 37% weniger Rente als Männer. Das liegt daran, dass Frauen aufgrund von Familienplanung Erwerbspausen einlegen oder nach der Geburt der Kinder in Teilzeit weiterarbeiten. Dadurch sinkt die Menge an Geldern, die sie in die Rente einzahlen. Wer denkt, dass der Partner diese Lücke schliessen wird, täuscht sich. Bei einer durchschnittlichen Scheidungsrate von 40% gilt der Grundsatz von Helma Sick: “Ein Mann ist keine Altersvorsorge”.

Die eigene Altersvorsorge lässt sich leider auch nicht weiter in die Zukunft verschieben, denn der Zinseszins ist nicht zu unterschätzen – je früher du anfängst, desto besser. Männer denken viel früher an die Altersvorsorge als Frauen: Typischerweise denken Männer über das Sparen und Investieren mit Anfang 20 nach, Frauen erst ab Mitte 30. Das sind 15 Jahre weniger! Wer mit 5% das Geld an der Börse angelegt hat, konnte das Geld in 15 Jahren verdoppeln.

Also aufgepasst: Lese dir diesen Beitrag aufmerksam durch und gehe dann die ersten Schritte, um deinen Lebensstandard auch im Alter sichern zu können.

Altersvorsorgesystem in der Schweiz

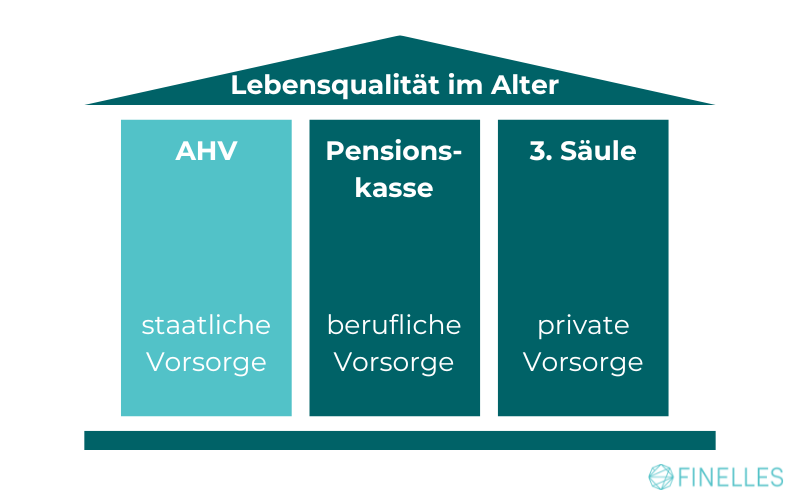

Um zu verstehen, was du im Alter an Rente erhalten wirst, musst du erstmal das Vorsorgesystem verstehen. Das Vorsorgesystem in der Schweiz hat 3 Säulen: Die gesetzliche Vorsorge (AHV), die berufliche Vorsorge (BVG und UVG) und die private Vorsorge (3a und 3b).

Die erste Säule: Die Alters- und Hinterbliebenenversicherung (AHV)

Derzeit zahlen Schweizer Arbeitnehmer und Arbeitnehmerinnen ca. 5,3 % von ihrem Bruttolohn in die Alters- und Hinterbliebenenversicherung (AHV), in die Invalidenversicherung (IV) und Erwerbsersatz (EO). Damit finanzieren sie die derzeitigen Bezieher und Rentner. Das nennt sich Umlageverfahren; Einzahlungen von heute werden umgelegt auf Bezieher von heute. Arbeitgeber zahlen nochmals so viel ein. Als Selbständige zahlst du zwischen 5.371% und 10.00% von deinem Rein-Einkommen (richtet sich nach Höhe des Einkommens).

Aber wie viel erhalten Rentner dann im Alter?

Die Auszahlung der Rente berechnet sich nach den Faktoren durchschnittliches Einkommen, Anzahl Beitragsjahre plus ggf. Erziehungsgutschriften bzw. Betreuungsgutschriften und ob eine Person verheiratet oder ledig ist.

Einkommen:

Die AHV-Ausgleichskasse führt für jeden Versicherten ein individuelles Konto (IK) und vermerkt pro Jahr das Einkommen. Daraus ergibt sich das Durchschnittseinkommen. Wobei es einen maximal versicherten Lohn von 88.200,- CHF (2024) gibt. Als Beitragszahler oder Beitragszahlerin zahlst du mit dem gesamten Einkommen in die AHV ein, aber versichert wird nur das Einkommen bis 88.200,- CHF. Das bedeutet: Verdienst du mehr als 88.200- CHF, bedeutet das nicht mehr Rente für dich! Du kannst die Übersicht über dein individuelles Konto hier bestellen.

Wichtig: Wer den IK-Auszug erhält, hat 30 Tage Zeit Widerruf einzulegen. Sollte er falsch sein, gilt er ohne Widerruf als akzeptiert.

Erziehungsgutschriften bzw. Betreuungsgutschriften:

Für Eltern oder auch Betreuungspersonen gibt es sogenannte Erziehungs- oder Betreuungsgutschriften, die einen Ausgleich schaffen sollen für Teilzeitarbeit oder Nichterwerbstätigkeit. Beide Elternteile erhalten je zur Hälfte der Erziehungsgutschriften, ausser es ist anders vereinbart (gilt nur bei Konkubinatspaaren).

Die Berechnung ist wie folgt: (3 x Minimale-Rente von 14.700,-) x Erziehungsjahre (16 Jahre für das erste Kind plus die Differenz des Alters vom ersten und letztem Kind) / Beitragsjahre.

Die Erziehungsgutschriften werden zum durchschnittlichen Einkommen addiert, was das massgebliche Einkommen ergibt. Basierend auf den zwei Komponenten berechnet sich dann die Rente, wofür du die sogenannte Skala 44 zur Hilfe nimmt. In der Skala 44 kannst du ablesen, bei welchem massgeblichen Einkommen, welche Rente ausgezahlt wird. Einen ausführlichen Beitrag mit umfassenden Erklärungen zur Skala44 habe ich dir hier zusammengestellt.

Beitragsjahre:

Ab dem Jahr, in dem du 18 Jahre alt wirst und erwerbstätig bist, zahlst du in die AHV ein, sonst erst deinem 21. Geburtstag. Es werden maximal 44 Jahre eingezahlt (daher auch der Name „Skala 44“). Jedes Jahr, dass du nicht einzahlst, ergibt eine Lücke von 1/44. Wenn du also aufgrund von Fehljahren im Studium eine Lücke hast, solltest du diese mit Nachweisen ausgleichen. Dafür hast du 5 Jahre nachträglich Zeit. Um das Ausmass eines Fehljahres zu berechnen, nimmst du deine Rente pro Monat aus der Skala 44 und multiplizierst diese durch deine Beitragsjahre und teilst das durch die Beitragsjahre, die du ohne Lücke gehabt hättest.

Plafonierung:

Bei Ehepartnern gibt es maximal 150% der gemeinsamen Rente, das nennt man Plafonierung.

Die Berechnung ist wie folgt: (Monatliche Rente Frau x Plafondbetrag von 3.675,-) / (Rente Frau + Rente Mann) = Plafonierte Rente Frau. Das Gleiche wird beim Mann durchgeführt. Die Plafonierung wir durchgeführt sobald beide Ehepartner in der Pension sind.

Um das ganz in den Kontext zu setzen:

Die minimale Altersrente liegt bei CHF 1.225,-

Die maximale Altersrente liegt derzeit bei CHF 2.450,-

Die maximale Ehepaarrente (zwei Renten) liegt bei CHF 3.675,- .

Achtung: Wer in Frühpension gehen will, muss mit einer Einbusse von 6.8% pro Jahr rechnen. Du hast die Möglichkeit, 2 Jahre vor regulärem Renteneintritt in Frühpension gehen. Wer später in Pension geht, erhält dagegen Zuschläge.

Das mag dich schocken - und das sollte dich auch. Denn wenn du zu viele Lücke hast oder zu wenig arbeitest, dann beeinflusst du die maximale Rente negativ. Und diese ist eh schon nicht hoch.

Die 2. Säule: Die Pensionskasse

In der Schweiz zahlen Arbeitnehmende ab einem Lohn von CHF 22.050,- CHF (2024) und dem 25. Lebensjar in die berufliche Altersvorsorge ein. Arbeitnehmende und -geber zahlen je hälftig zwischen 7-18% des koordinierten Lohns in die berufliche Vorsorge ein (7% ab 25 Jahren, 10% ab 35 Jahre, 15% ab 45 Jahren und 18% ab 55 Jahren). Das heisst aber auch: Wer mit einem zu kleinem Pensum arbeitet und deswegen nicht über die Schwelle von CHF 22.050,- kommt, zahlt gar nicht in die Pensionskasse ein.

Die gesetzliche berufliche Vorsorge (BVG-Mini) schreibt ein Lohnmaximum CHF 88.200,- (2024) vor, d.h. nur bis zu diesem Einkommen gilt die obligatorische berufliche Vorsorge. Vom Lohn wird der Koordinationsabzug von CHF 25.725,- vorgenommen. So wird eine doppelte Absicherung vermieden, da man ja schon in die AHV eingezahlt hat. Daher auch der Name, denn hier wird mit der AHV koordiniert. Das bedeutet: Die Pensionskassenbeiträge von 7-18% berechnen sich auf den koordinierten Lohn. Bei einem Einkommen zwischen 22.050,- und 29.400,- ist der koordinierte Lohn 3.675,-.

Über einen Lohn von CHF 88.200,- hinaus gelten die Vorschriften der überobligatorischen Vorsorge, hier kann ein Lohn von bis zu 882.000 CHF versichert werden. Für den überobligatorischen Bereich gibt es keine Vorschriften bzgl. der Koordination. Somit kann man hier grössere Beträge in die Pensionskasse einzahlen.

Aber wie viel erhalten Rentner dann im Alter?

Anders als bei der gesetzlichen Rente, gilt das Kapitaldeckungsverfahren. Es wird eine Rente basierend auf dem angesparten Kapital ausgezahlt.

Deswegen gilt: Wer mehr einzahlt, erhält auch eine höhere Rente.

Wieviel als Rente ausgezahlt wird, bestimmt sich durch den Umwandlungssatz und dem Kapital. Derzeit liegt der Umwandlungssatz bei 6.8% für den obligatorischen Teil. Für den überobligatorischen Teil hängt dies von der Pensionskasse deiner Firma ab.

Beispiel: Wer 350.000,- CHF an Kapital angespart hat, würde mit einem Umwandlungssatz von 6.8% 23.800,- CHF Rente im Jahr erhalten (lebenslang).

Wieviel du genau (in Theorie) erhalten wirst, steht auf deinem Pensionskassenausweis. Alternativ zur Rente kann das Kapital ausbezahlt werden. Gesetzlich dürfen Rentner mindestens 25% an Kapital beziehen, den Rest als (reduzierte) Rente. Wann eine Pensionskassenauszahlung Sinn macht und welche Szenarien es gibt, habe ich dir in diesem Beitrag erklärt.

Wie kannst du mehr rausholen?

Die meisten Menschen haben Einkaufspotential in der Pensionskasse. Es macht also Sinn ab Alter 50+ Einkäufe zu tätigen, da du diese Einkäufe auch noch steuerlich geltend machen kann.

Warum erst ab Alter 50+?

Du verdienst schon mehr und dadurch ist dein Steuervorteil grösser.

Du kannst vorher dein Geld gewinnbringender anlegen - z.B. an der Börse oder in Immobilien.

Die 3. Säule: Private Vorsorge

Es gibt in der Schweiz in der privaten Vorsorge die Säule 3a und die Säule 3b. Die 3a ist die gebundene Vorsorge, während die 3b die freie Vorsorge ist. Gebunden heisst, dass du die Steuervorteile schon beim Sparen erhältst, allerdings ist dein Geld gebunden und du kannst nicht frei darüber verfügen. Die 3b dagegen kannst du frei nutzen, allerdings erhältst du keine steuerliche Begünstigung beim Sparen. Ungefähr 56% der Schweizer besitzen ein Säule 3a und bessern sich damit im Alter die Rente auf und sparen gleichzeitig heute steuern.

Du kannst in die 3a jährlich 7.258,- CHF (2025) einzahlen, wenn du einer Pensionskasse angeschlossen bist - in der Regel als Arbeitnehmende mit einem Gehalt über 22.050,- CHF. Personen, die keiner Vorsorgeeinrichtung angehören, dürfen jährlich max. 20% der Einkommen bis zu einem Betrag von 36.288,- CHF (2025) einzahlen - in der Regel Selbständige. Einzahlungen in die 3a können in diesem Fall von der Steuer abgezogen werden. Dies kann einen rechten Steuervorteil ergeben, den du hier ungefähr ausrechnen kannst.

In die 3b kannst du so viel einzahlen, wie du willst, da du hier keinen Steuereffekt beim Sparen hast.

Tipp: Im Alter wirst du bei der Auszahlung der 3a Kapitalien besteuert, daher ist es sinnvoll mehrere Konten zu haben (i.d.R. 4-5), da du dann gestaffelt dein Vermögen rauslösen kannst. Du kannst bis zu 5 Jahre vor deiner Pensionierung die Säule 3a auflösen. Hier kannst du dir die steuerliche Belastung anschauen.

Wichtig: In dem Jahr, in dem deine Pensionskasse ausbezahlt wird, werden die Vorsorgegelder kumuliert - d.h. du zahlst auf den gesamten Betrag der 3a und Pensionskasse Steuern. Bei Ehepartnern werden die Vorsorgegelder aus 3a und Pensionskasse auch zusammengezählt. Daher ist es wichtig die Pensionierung zu planen! Durch Staffelungen der 3a, Pensionskasse und Abstimmung der Ehepartner lässt sich hier einiges an Steuern sparen.

Mehr zur 3. Säule der Altersvorsorge Schweiz habe ich dir hier zusammengestellt:

Aber wie viel erhalten Rentner dann im Alter?

Wieviel sich an Rente oder Kapital ergibt, definiert sich zum einen über die eingezahlten Beiträge, die Verzinsung und die Steuer. Wenn du die 3a ausbezahlen lässt als Rente, zahlst du normale Einkommenssteuer, als Kapital dagegen mit einem reduzierten Satz (Kapitalleistungssteuer). Bei der 3b zahlst du in der Regel keine Steuer bei der Auszahlung, da du das Geld schon versteuert hast.

Reicht deine Rente nun aus?

Um zu verstehen, wieviel du im Alter erhalten wirst und ob dies reicht, musst du die Rentenlücke berechnen. Der Unterschied zwischen dem, was im Alter benötigt wird und dem was man tatsächlich bekommen wird - das ist sehr einfach gesagt die sogenannte Rentenlücke.

Hier ist es wichtig, dass die Grösse der Vorsorgelücke ausgerechnet wird. Typischerweise benötigt man im Alter etwas weniger Geld; eine Faustregel ist ca. 80% vom heutigen Bedarf. Allerdings darfst du nicht vergessen, dass auch im Alter Kosten wie Krankenkasse, Pflegeversicherung und Steuern anfallen. Aufgrund der Inflation werden Produkte immer teurer, was dazu führt, dass wir uns vom gleichen Geld heute, morgen weniger kaufen können. Deswegen ist es ratsam die Vorsorgelücke inklusive Inflation zu kalkulieren.

Berechnung der Rentenlücke

Brutto-Einkommen im Alter: AHV-Rente pro Jahr hochrechnen inkl. Inflation plus Pensionskassen-Rente ohne Inflation pro Jahr (siehe Pensionskassenausweis), berechne AHV Rente mit Inflation mit dem Rechner Zinsen berechnen. Beispiel (siehe Bild)

Ausgaben im Alter: Heutige Ausgaben pro Jahr inkl. Inflation * 80% , nutze für deine Ausgaben den Zinsen berechnen Rechner wie bei der AHV Rente

Lücke pro Jahr: Einkommen im Alter - Steuern - Ausgaben im Alter, nutze folgenden Rechner, um dein Nettoeinkommen bzw. deine Steuer zu berechnen

Gesamte Lücke: Nutze dafür den Entnahmeplan von Zinsen berechnen. Beispiel (siehe Bild)

Kapitalentnahme: jährliche Lücke, Dynamik (Inflation): 2%, Zinssatz: Zinssatz mit dem dein Vermögen angelegt wird, Wartezeit: 0,-, Rentendauer: Berechnung mit https://wie-alt-werde-ich.de, Restkapital: 0,-

Heutiger Sparbetrag, um die Lücke zu schliessen: Nutze dafür den Sparplan von Zinsen berechnen. Beispiel (siehe Bild)

Wie kannst du deine Rentenlücke schliessen?

Jetzt wo du weisst, wie gross deine Lücke ist, stellt sich dich Frage wie man diese schliesst.

AHV: Fehljahre bis zu 5 Jahre nachträglich nachzahlen. Nicht zu kleines Pensum arbeiten -min. 70%.

Pensionskasse: Mit einem nicht zu kleinen Pensum arbeiten, da sonst die Beiträge zu klein sind. Einkaufspotential ab Alter 50 nutzen. Falls du Zugriff zu einem Kaderplan (1e Plan) hast, nutze diesen, um einen Pensionskasseneinkauf auch früher zu nutzen, da du hier auch investieren und den Steuervorteil nutzen kannst. Erstelle mit Ü55 eine Pensionierungsplanung, um die Aufteilung von Rente und Kapital zu bestimmen, wie auch das Herauslösen der Pensionskassengelder und 3a aufeinander abzustimmen.

3a Säule: Die Säule 3a unbedingt voll ausschöpfen, da sonst Steuervorteile verschenkt werden. Ausserdem macht es Sinn für die langfristige Planung mehrere - am besten 5 - Konti zu haben für ein Staffelung beim Rausnehmen im Alter oder auch für einen WEF-Vorbezug. Je jünger du bist, desto mehr macht es Sinn, das Geld weiterhin anzulegen.

3b Säule: Es empfiehlt sich, wenn zusätzlich vorgesorgt werden kann, das Geld zu investieren. Sparen allein und das Geld bar auf dem Konto liegen zu lassen ist, aufgrund der Inflation und der Niedrigzinsen, langfristig wenig sinnvoll. Hier bieten sich zum Beispiel an der Börse gehandelte Fonds an, so genannte ETFs (Exchange Traded Funds), da du mit wenig Aufwand und Kosten das Geld diversifiziert anlegen kann. Häufig werden auch Sparpläne angeboten, die das Sparen automatisieren.

Altersvorsorge Schweiz: Mein Fazit

Dir wird beim Lesen dieses Artikels bewusst geworden sein, wie wichtig es ist, deine Altersvorsorge selbst in die Hand zu nehmen. In der Schweiz deckt bei einem Einkommen von ca. 88.200,- CHF die Säule 1 und 2 ca. 60% der vorherigen Lohns ab und ist somit nicht ausreichend, um den gleichen Lebensstil im Alter weiterzuführen. Informiere dich also heute über alle Möglichkeiten und nutze vor allem die Potenziale der privaten Vorsorge, um deine Rentenlücke im Alter zu schliessen.

*Affiliate Link / Code